|

鸡蛋半年报 三季度蛋价先涨后跌、全年重心下移

01

现货回顾

2020 年上半年鸡蛋市场经历了行业大洗盘,蛋价从 2019 年的大牛市转变为熊市行情。

1-2 月份:受 2020 年春节时间较早影响,2001 合约走出“空逼多”行情,现货市场随盘于去年 12 月中旬便开启一路下跌走势。年底前几日,随新冠疫情突发引起武汉封城、进而至全国封城事件的发酵,全国贸易停滞,居民消费严重受阻。年前最后一个交易日 1 月 23 日红蛋标杆价 3.42 元/斤、节后第一个交易日 2 月 10 日红蛋价 2.49 元/斤,春节休市期间蛋价跌幅破近年之最。节后开市第一周蛋价依旧受恐慌性情绪影响全国性下跌,但整体来看,年后居民有自发囤货需求、鸡蛋商超走货较好,因此在市场恐慌性下跌之后,鸡蛋价格修复前期不合理跌幅,均价由 13 日的 2.29 元/斤涨至 25 日的 2.84 元/斤。

3-4 月份:三月份蛋价在 2.6-2.8 元/斤徘徊了一整个月,进入 4 月份,受节后第一个鸡蛋消费日-清明节影响,清明过后下游各环节适当补货,市场走货稍快,上半月蛋价小幅上 涨,但终端消费跟涨乏力,4 月中旬后蛋价进入下行通道,月内最高价 3.09 元/斤。

5-6 月份:5 月份蛋价震荡走低,5 月开始,天气转热、南方高湿的天气增加了鸡蛋储存难度,而疫情尚未有效控制,集中消费难恢复如初,因此各环节低价抛货现象增多,尽管二季度有五一假期及端午节日,但整体提振作用不强。

整体看上半年,鸡蛋消费受阻、供应压力持增,蛋价低迷走势极度类似于 2017 年。

02

供给端

2.1鸡龄结构年轻化程度于 7 月份之后将逐渐缓解、三季度逐月递减的产蛋率缓解存栏压力

今年上半年整体鸡龄结构偏年轻化。由于 2019 年三四季度的补栏大增、对应至今年上半年的存栏占比中在产蛋鸡逐月递增;而今年年初受新冠疫情影响、补栏断档,因此上半年新开产占比于 2 月份之后便开启深度下滑走势;而 450 日龄以上的待淘老鸡占比也呈先增后减趋势、上半年可淘量整体处于近五年均低水平。

7 月份之后,随着 2018 年二季度的高补栏进入可淘阶段,450 日龄以上待淘老鸡量将有所增多,且今年 2 月份的换羽蛋鸡也于下半年逐渐进入淘鸡环节、增加市场老鸡量,鸡龄结构年轻化程度有望缓解。

产蛋鸡舍最理想的温度是 15℃~25℃,最适宜的相对湿度是 60%~65%,春季气候逐渐变暖,是产蛋最适合季节,产蛋率为年内高点。进入 5 月份,随着天气逐渐变热,产蛋率进入季节性下滑,下半年直至 8 月底,产蛋率会随气温升高持续走低,缓解蛋鸡存栏压力。

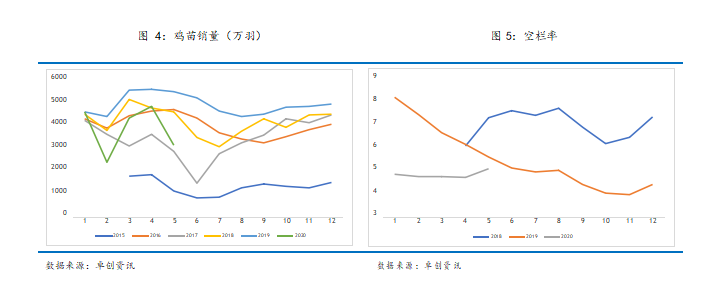

2.2压垮补栏的不是疫情、而是持续低迷的行情

今年上半年的补栏量波动较大。首先二月份一整月受疫情影响,育雏企业停孵停产、全国封村封路,鸡苗市场呈货源短缺、即使有货也无市的紧张性局面,因此二月份补栏量仅 2272 万羽,创历年新低、同环比均存在 50%左右的跌幅。但疫情导致的不可抗性因素仅仅影响了 2 月份的补栏、养殖户的实际补栏热情仍显高涨,3月份的补栏数据除养殖单位的自发排单、还包括二月份的延期补栏填充,因此三月份补栏量大幅回升至历年均值水平、环比二月份大幅增加 85%。同样,4 月份蛋价突破 3 元,更是刺激养殖户补栏热情,4 月份补栏量再环比提升、达近年均高水平。整体看 4 月份中旬之前,育雏企业的种蛋利用率基本保持 100%的高位水平。蛋价于 4 月中旬之后开启下跌走势,长时间的“微亏”不但未“转盈”、反而亏损加重, 因此 4 月中下旬鸡苗订单不多,种蛋利用率降至 70%-80%左右水平。补栏的真正分水岭在五月份,首先,根据历史补栏规律来看,受农忙及气温影响,散户对鸡苗需求减弱,5、6 月份补栏量环比走低。其次,今年五一期间的鸡蛋价格未涨反降、且跌幅超过业者预期,因此养殖单位普遍对后市信心不足、补栏积极性明显下降。5 月份种鸡企业陆续停孵、鸡苗企业订单量偏少、多数种鸡企业种蛋利用率跌至 30%-50%、补栏量大幅走低。

虽说今年蛋市的持续低迷并未像 2019 年一样、内行外行纷纷大肆扩建鸡场,但 5 月份明显的低补栏与低迷行情引起的高淘汰使鸡场空栏率有所提升,5 月份空栏率由前几个月的4.65%-4.75%水平一跃涨至 5%。

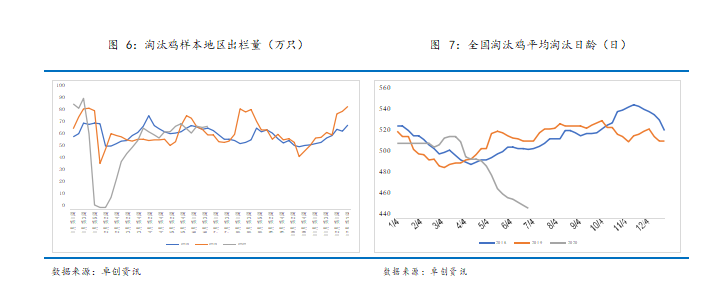

2.3淘鸡节奏整体平缓、改善之日寄希望于 8 月份

年后淘汰鸡价格在 4 元/斤以上坚挺了一段时间,至四月中旬后随蛋价一同开启震荡下跌走势,至 6 月底,焦作海兰褐淘汰鸡价格达 3.5 元/斤、同期比仅高于 2017 年价格。

上半年淘鸡节奏梳理:

1 月份面临春节,春节前为淘鸡量价均为季节性高位;2 月份受疫情影响,淘鸡路径受阻,部分养殖单位选择强制换羽待淘老鸡,淘鸡量大幅走低;之后 3-4 月份受疫情逐步控制、淘鸡路径开启,市场淘鸡量向往年同期回归;5-6 月份养殖户淘汰老鸡节奏先快后慢。

上半年养殖户的淘鸡节奏整体缓慢,总结原因有四:一是去年蛋市的大牛市行情使老养殖户赚的盘满钵满,可流通资金及风险承受能力都较 强;二是今年上半年的蛋价及淘鸡价走势都极度类似于 2017 年,而 2017 年下半年出现了蛋市大翻盘,因此今年期现市场均有“复制历史”的预期,养殖户多寄希望于下半年、“抗市”普遍、始终未见大面积淘鸡出现;三是虽说今年上半年蛋市低迷,但至今为止蛋价未“破二”、淘鸡价也未低破 2017 年同期位置,这样的“温水煮青蛙”行情既不能保证盈利、又不能大面积去产能,因此上半年分阶段看淘鸡节奏是与淘鸡价格呈反方向运作的,养殖户大多时间遵循“跌淘涨不淘”的淘鸡规律,而上半年淘鸡价在 3 元/斤-4.5 元/斤的低价区间内波动,波动区间小,因此淘鸡量也未有明显增减;四是今年整体鸡龄结构年轻化,可淘老鸡不多,截止六月第四周,代表市场淘鸡平均日龄低至 446 天,去年同期为 510 天。

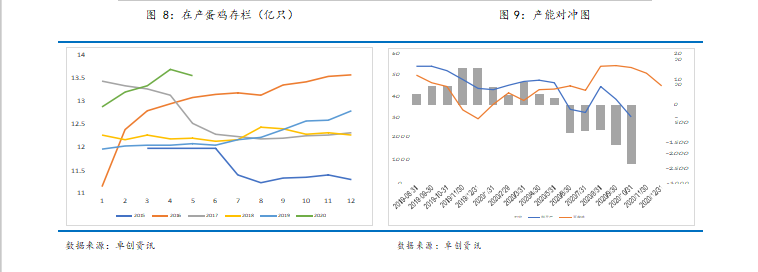

2.4上半年存栏创新高、预计下半年鸡蛋产能将逐月递减

受去年四季度的大规模补栏影响,今年 1-4 月份在产蛋鸡存栏量逐月递增,其中 4 月份存栏高达 13.7 亿只、创近年新高,因此,即使有补栏受阻、淘鸡阶段性加速、及五一端午节日的拉动,上半年整体蛋价仍显低迷,高存栏对于蛋价的压制作用十分明显。5 月份全国在产蛋鸡存栏量为 13.566 亿只,环比跌幅 0.98%,同比涨幅 12.07%。由于 5 月份新开产主要是 2019 年 12 月份及 2020 年 1 月份的补栏构成,而今年 1 月份受春节种鸡企业停产停工影响,1 月份鸡苗销量环比减少 4.52%,因此五月份蛋鸡存栏环比减少。

产能预测:

l新开产:自 6 月份开始,一月份最后一周的春节休市、二月份国内卫生事件引起的补栏断档,将会逐步体现于在产蛋鸡存栏数据上,五周的补栏洼值对于 6-7 月份的新开产量影响偏大、对之后月份影响将边际递减。下半年 7-10 月份,新开产量将呈先增后减的走势,8 月份新开产受上半年 3-4 月份的恢复性补栏影响将为峰值月份,之后一路走低,预计 10 月份的新开产量再创年内新低。

l 可淘鸡:根据淘鸡规律来看,养殖户多会选择在中秋前价格高位淘鸡、也会据此合理规划补栏及淘汰节奏,因此往年 8-9 月份的老鸡占比较高,今年也不例外,2019 年二季度的高补栏在中秋前后接连进入可淘汰老鸡行列。因此预计下半年 8 月份老鸡量将为最高月份、之后月份将缓慢走低。

l 产能对冲值:忽略大面积换羽、延淘等非正常现象,仅根据新开产与可淘鸡二者的差值预测出下半年的产能理论增长值,可见 6 月份开始在产蛋鸡存栏量将呈明显减少趋势,叠加下半年的产蛋率季节性走低,因此预计三季度鸡蛋产量将逐月下降。

03

需求端

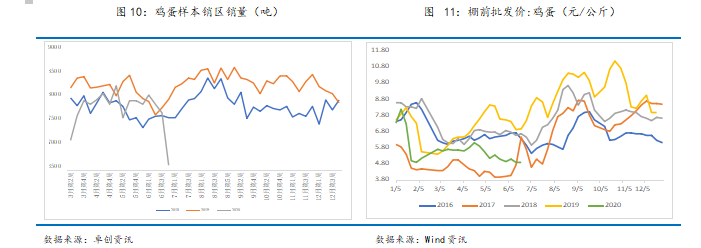

今年上半年受全球卫生事件影响,鸡蛋集中消费严重受阻,7 月份消费预计仍将低迷、8 月份将筑底回升。

1.利好:

l 季节性:单从需求角度看,年内消费三大节日对于鸡蛋影响由高到低依次为中秋、春节、端午,首先,下半年节日比上半年多,其次,根据样本销区的鸡蛋走货量可以看到,从 7 月份开始,销区走货量将开启上行走势、至 8 月末 9 月初达峰值,因此,中秋节为年内鸡蛋消费最强时节,对于鸡蛋价格的拉动作用最强,而且三季度的产蛋率随气温升高逐渐走低,供弱需强的季节性因素使年内鸡蛋价格高点出现在 8-9 月份。

l 疫情后的消费反弹:今年上半年受新冠疫情影响,学校开学延误、企业停产停工或延期复工、餐饮业落座低位甚至部分破产倒闭,因此上半年学校食堂集采消费锐减、企事业食堂及餐饮业备货也有所减少,鸡蛋消费严重低迷。目前各省市教育局规定的开学日期多为九月初、且随社会秩序逐渐恢复,下半年鸡蛋集中消费将好于上半年。

l政策导向:在今年两会《政府工作报告》中,李克强总理明确提到了“保障就业和民生,必须稳住上亿市场主体,尽力帮助企业特别是中小微企业、个体工商户渡过难 关”、“加大减税降费力度”、“推动降低企业生产经营成本”以及“强化对稳企业的金融支持”等相关条款,主要意图在于对中小微企业进行政策帮扶,而根据天眼查数据显示,我国目前共有超过 1000 万家餐饮业企业,其中个体工商户占比超过 95%, 因此这对于餐饮业而言无疑为重大利好。今年两会“地摊经济”理念的推出,也表明了国家对于居民消费方面的政策导向,国家鼓励人们摆地摊、通过促销费盘活经济。

2.利空:

l 学校消费不及预期:在上半年全国人民的共同努力下,国内疫情得以有效控制,各环节复产复工、餐饮坐落率明显提升、各年级陆续开学、社会秩序逐渐恢复正常,但 6 月下旬,由北京“三文鱼事件”引发了疫情的二次反弹,一时间北京及其周边河北、山东等学校纷纷安排学校放假事宜,且多地教育局公布学生返校时间较往年正常、这明显不符合前期市场对于“今年暑期缩短”的预期。

l 疫情不可控性:截止发稿日,疫情二次反扑尚未平息,下半年仍存不确定性,如今政府及国人对于新冠的恐慌性及敏感性均有所增强。根据目前国家卫健委和工程院的研究,新冠病毒喜冷不喜热,一条《李兰娟院士:“零下 20℃,新冠病毒可存活 20年》报道更是验证了这一言论。6 月 23 日,钟南山院士在接受专访时表示,在“今冬明春”交际时,预计新冠肺炎疫情仍不会消失。可见,在 8、9 月份之后,天气将逐渐转凉,疫情的反弹可能性依旧较大,届时,不排除重现上半年经济活动停摆情况,学校停课、餐饮减少营业、企事业关停等短期措施仍有出现可能。

04

代替品端

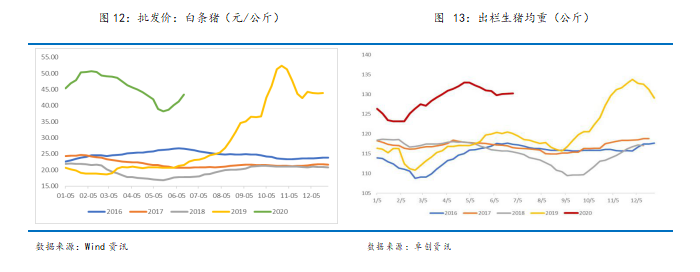

年后白条价先涨后跌。首先,由于 2019 年 11 月份后猪价开始高位下滑、而缺猪缺肉为市场所公认、因此养殖单位多看好年后行情,主动压栏增重增多,而年末在遭遇突发性卫生安全事件后,生猪消化路径受阻、又多被迫积压,生猪体重逐渐超出正常水平,四月底全国出栏均重高达 132.94 公斤,超出正常年份同期 15%左右的水平。大猪资源占比飙升、而 5 月份之前学校、餐饮复工率均较低,因此猪价年后一路下滑。5 月份之后,随大猪资源被陆续消耗、标猪供应愈发紧缺、猪价开始反弹,且持续反弹的猪价加重养殖单位看涨惜售、标猪回圈育肥的积极性,猪肉供需进入紧张博弈阶段。

相比较昂贵的猪肉,同为价格低廉的必需品蔬菜对于蛋价的影响要稍大些。今年开年至 5 月下旬,蔬菜价格一路走低,三个月时间价格下降 50%左右水平,之后便又一路飙升,截至发稿日,中国寿光蔬菜价格总指数 116.56,往年同期为 80-90 左右,且 6-8 月份菜价将进入季节性走强阶段,对于三季度的蛋价形成一定拉动作用。

总结来看,虽说生猪价格较往年依旧显强,但边际性增减环比去年大幅下降,今年整体看猪蛋联动作用有所走弱。蔬菜价格较往年价格坚挺、且有季节性走高需求,但所有的外界影响在鸡蛋产能足够大时均作用不大。

05

后市小结

来源:金刚石资产管理

|